Was ist die Spekulationssteuer?

Sie müssen als Privatperson neben ihrem regulären Einkommen auch alle Formen von Gewinnen aus privaten Veräußerungsgeschäften versteuern. Zu diesen Einkünften gehören neben dem Gewinn aus Wertpapieren und Kapitalanlagen auch die Gewinne, die Sie mit dem Verkauf von Immobilien erzielt haben. Aus diesem Grund kann diese Steuer auch für Sie relevant werden, wenn Sie über den Verkauf ihres Hauses oder ihrer Wohnung nachdenken.

Was ist die Spekulationsfrist?

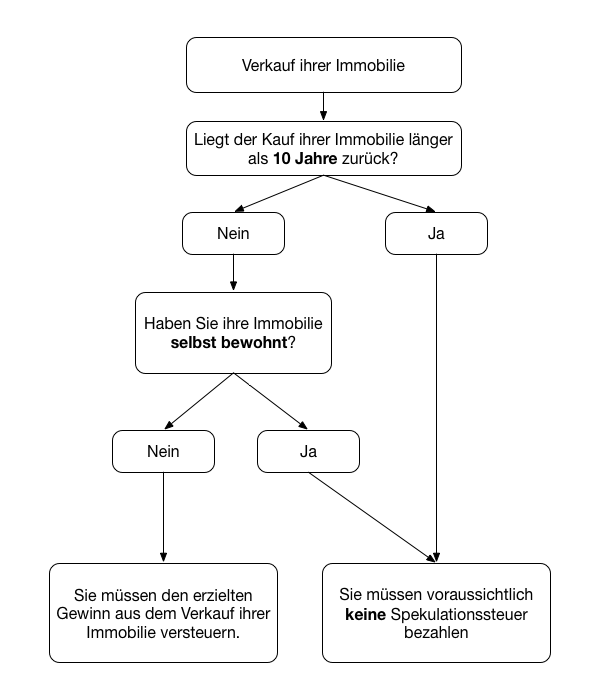

Bei der Frage, ob Sie nach einem erfolgreichen Verkauf ihrer Immobilie, zusätzliche Steuern zahlen müssen, ist zunächst entscheidend wie Lange sich die Immobilie bereits in ihrem Besitz befindet. Für die Gewinne aus privaten Immobiliengeschäften gilt eine so genannte Spekulationsfrist von 10 Jahren. Dieser Zeitraum beginnt mit der Beurkundung des ursprünglichen Kaufvertrages. Als Verkäufer einer Immobilie heißt das einfach gesagt: Verkaufen Sie ihre Immobilie erst nach 10 Jahren, bleibt der erzielte Gewinn steuerfrei. Eine Ausnahme von dieser Regel gilt, wenn Sie die Immobilie von der Anschaffung bis zum Verkauf selbst genutzt haben, dann bleibt der Gewinn auch innerhalb der Spekulationsfrist steuerfrei. Bei einer Nutzung der Wohnung oder des Einfamilienhauses durch den Eigentümer im Jahr des Verkaufs und in den beiden vorangegangen Jahren kann diese Regelung ebenfalls in Anspruch genommen werden. Sollten Sie durch Schenkung oder Erbe der neue Eigentümer einer Immobilie werden, wird ihnen die Nutzungsdauer des Voreigentümers angerechnet. Die Steuerfreiheit gilt aber nicht für Ferienwohnung und für den Teil des Verkaufserlös der das häusliche Arbeitszimmer betrifft. Im Fall von Immobilien weniger relevant, gilt zusätzlich auch eine Freigrenze von 600€ im Jahr. Gewinne bis 600€ müssen nicht versteuert werden. Diese Regelung ist aber für Immobiliengeschäfte in der Regel nicht relevant, da hier regelmäßig höhere Gewinne erzielt werden können.

Wann muss der Gewinn versteuert werden?

Wenn Sie ihre Immobilie innerhalb der Spekulationsfrist verkaufen, müssen Sie die Steuer auf den Gewinn zahlen. Dabei spielt der konkrete Grund für den Verkauf keine Rolle. Die Zwangsversteigerung einer Immobilie ist im steuerrechtlichen Sinn ebenfalls ein Verkauf. Der mögliche Gewinn aus dieser Versteigerung ist ebenfalls steuerpflichtig. So gilt der Erwerb des Erbanteils durch einen Miterben als Verkauf und ist somit auch Steuerpflichtig. Dies kann insbesondere bei einer Erbengemeinschaft zu Problemen führen Dies gilt auch für die Entnahme von Grundstücken aus einem betrieblichen Vermögen. Wenn dies innerhalb der Spekulationsfrist stattfindet. Der Gewinn muss auch hier versteuert werden. Die Nutzung einer im Kaufvertrag vereinbarten Rückerwerbsoptionen führt dazu das sich die Spekulationsfrist um weitere 10 Jahre verlängert.

Wie wird der Gewinn berechnet?

Der so genannte Veräußerungsgewinn ergibt sich aus der Differenz zwischen dem Verkaufserlös, also der Betrag, den der Käufer an den Verkäufer zahlt und den Herstellungs- bzw. Anschaffungskosten, also die Kosten die dem bisherigen Eigentümer angefallen sind. Bei dem Veräußerungserlös kann der Verkäufer noch diverse Ausgaben steuerlich gelten machen, also zum Abzug bringen. Dies sind alle Kosten, die direkt durch den Verkauf der Immobilie entstanden sind, also die anfallende Verkäuferprovision sowie alle Telefon- und Fahrtkosten, die direkt durch den Verkauf entstanden sind. Zusätzlich ist es zum Beispiel möglich die Abfindung eines Mieters oder auch die Kosten für notwendige Renovierung. Bei einem Verkauf innerhalb einer laufenden Finanzierung könne Sie als Verkäufer auch die Vorfälligkeitsentschädigung zum Abzug bringen.

Veräußerungserlös

- Veräußerungskosten

- Inserate

- Maklerprovision

- Telefonkosten

- Fahrtkosten

- Abfindung an den Mieter

- Vorfälligkeitsentschädigung

- Zinsen für die Zeit des Leerstand ohne Vermietung

- Renovierungskosten

- sonstige Kosten

- Anschaffungs bzw. Herstellungskosten

- Kaufpreis

- Nebenkosten

- Grunderwerbssteuer

- Notarkosten

- Grundbucheintrag

- Maklerprovision

- Herstellungskosten des Gebäudes

= Gewinn aus der Veräußerung

– in Anspruch genommene Abschreibungen

= steuerlicher Veräußerungsgewinn

Die Höhe der zu zahlenden Steuer ergibt sich aus dem erzielten Gewinn, der dann mit ihrem individuellen Einkommenssteuersatz verrechnet wird. Sie zahlen also nur Steuern auf den Betrag, der sich aus der Differenz zwischen ihren damaligen Kaufpreis und dem jetzigen Verkaufspreis ergibt. Unter Umständen können auch die Nebenkosten des Kaufs bzw. des Verkaufs und die Abschreibung für Abnutzung mit einbezogen werden. Genauso verhält es sich mit der gegebenenfalls zu zahlenden Vorfälligkeitsentschädigung, die entsteht, wenn Sie eine Immobilienfinanzierung frühzeitig kündigen müssen.

Wichtig: Diese Spekulationsfrist kann nur von Privatpersonen in Anspruch genommen werden, die nicht gewerblich mit Immobilien handeln. Wann das Finanzamt von einem gewerblichen Rahmen ausgeht, können Sie hier im Artikel zum gewerblicher Grundstückshandel lesen

Beispielrechnung

Sie haben ihre Wohnung vor 8 Jahren zu Kapitalanlage für 225.000€ gekauft. Wenn Sie heute diese Wohnung für 255.000€ verkaufen, erzielen Sie unter Berücksichtigung der Provision des Immobilienmaklers einen Gewinn von 38.000€. Diesen Betrag müssen Sie dann mit ihrem individuellen Einkommenssteuersatz von z.B. 40% versteuern. Es ergibt sich insgesamt eine Summe von 15.200€, die Sie an das Finanzamt zahlen müssen. Wenn Sie die Eigentumswohnung erst in zwei Jahren verkaufen oder diese selbst genutzt haben, müssen Sie für den erzielten Gewinn keine Steuern bezahlen.

Spekulationssteuer bei einer geerbten Immobilie

Wenn Sie ihre geerbte Immobilie verkaufen möchten, gelten die oben dargestellten Regelungen. Allerdings gibt es hier ein wichtiges Detail. Bei einer geerbten Immobilie beginnt die Spekulationsfrist nicht mit dem Übergang in ihr Eigentum, sondern bereits mit dem Datum des ursprünglichen Kaufes. Sollte dieser Kauf bei einem Verkauf bereits länger als 10 Jahre zurück liegen, zahlen Sie auf den erzielten Gewinn auch keine Steuern. Dies gilt auch, wenn Sie das Erbe erst z.B. vor einem Jahr angetreten haben. Bei einer Schenkung der Immobilie zu Lebenszeit gilt diese Besonderheit ebenso. Das Datum des ursprünglichen Kaufes finden Sie in der Regel im Kaufvertrag.

Wann müssen Sie die Spekulationssteuer bezahlen?